20多歲的我們剛剛走出校園,成為職場新人,口袋沒有太多錢

更新時間:2023-02-15 08:53:28作者:佚名

20多歲的我們昨天走出校園,成為職場新人,口袋沒有很多錢;30歲的我們踏入不惑之年,組拆毀自己的小家庭,也擁有了浪漫的負擔;50歲的我們開始為離休生活做準備,希望給自己的晚輩留下一筆財富。

從出生到老去,在不同的人生階段,我們有著各異的使命與向往,同樣我們的財富生命周期也經(jīng)歷著多個階段,還要簽署不同的目標和期望。

從20歲左右的月光族,到30多歲收入漸入佳境,再到了顛峰以后的平緩上坡,在每位階段,我們都應(yīng)當按照自己和家庭的收支狀況、工作狀態(tài)等進行財富管理,讓我們的家庭維持穩(wěn)中有升的生活水平,在不確定性中的環(huán)境為家庭發(fā)力一份財富給與的安全感。

雖然是在福利體制相對完善的歐美,一個中產(chǎn)階層家庭僅借助固定薪水還能保住階級地位,是不或許的。有鑒于此,我們只依賴于薪資收入是遠遠不夠的,在不同的財富生命周期階段,通過合理的資產(chǎn)配置實現(xiàn)財富的增值和保值,讓錢生錢,才是我們國外中產(chǎn)家庭們防止階級墜落的最佳方式。

20歲:培養(yǎng)財商,理財要趁早

培養(yǎng)財商

從青年時搭建自己的財富金字塔,財商無疑是金字塔最堅固的支柱之一。

人們常說你賺的錢都是在你認知以內(nèi),只有根植下了理財掙錢的意識,你就能真的賺到錢。石油大王洛克菲勒以前說過,假如把我頭上的內(nèi)衣全部都剝掉,一個子兒都不剩,于是把我扔到大荒漠去,這時只要一支部族經(jīng)過,那我又會成為億萬富豪。比賺到錢更重要的是,擁有掙錢的思維和能力。

20多歲的我們最富裕的就是時間,因此建議你們在這個階段系統(tǒng)地學習理財常識,確立起自己的理財思維框架。先閱讀一些精典的理財書籍,可以從《小狗錢錢》《富父親窮媽媽》的入門書籍開始,再進階到像《貨幣金融學》《投資學》《公司理財》這類金融學專業(yè)書籍。其實刷刷公眾號能夠解決某些零星的疑惑,但碎片化的閱讀很難搭建理財?shù)乃季S皇宮。

理財一定要趁早

不是只出名要趁早,理財更要趁早,用時間去換空間。

初入社會時,建議在自己能否承受的范圍內(nèi),用少部份的錢多做一些理財嘗試,轉(zhuǎn)債、基金、股票,即使賠了也沒有關(guān)系,年青的時侯最不怕的就是多試錯,積累個人的理財經(jīng)驗,是未來實現(xiàn)持續(xù)穩(wěn)健回報的必由之路。

比同歲人更早成為相對“成熟”的投資人,經(jīng)歷牛熊周期的轉(zhuǎn)化,能夠在機會真正將至時,比同歲人搶鮮一步把握機遇。

30歲:多樣化投資,加強權(quán)益類資產(chǎn)配置

加強權(quán)益類資產(chǎn)配置

這個階段是我們?nèi)松闹袌詴r期,我們的收入越來越高,掙錢能力越來越強,才能承受的風險也達到人生的鼎峰。風險和回報成反比,在我們承受風險能力最高的時侯,就須要果斷加強權(quán)益類資產(chǎn)的配置,主動承當有價值的風險,以贏得更高的回報。

近些年來隨著信托產(chǎn)品破除剛兌,中行理財利潤下滑,房住不炒的新政施行,國民資產(chǎn)配置早已急劇轉(zhuǎn)向權(quán)益類資產(chǎn)。

當前A股的市盈率市值過高投資理財專業(yè),公積金基金、險資等中常年資產(chǎn)入市將加快,聰慧錢北向資金近一年來凈流入成為主曲調(diào),隨著MSCI指數(shù)增加A股權(quán)重,更多的內(nèi)資加強對A股的配置。A股的配置價值在全球范圍內(nèi)都是極具競爭力。

家庭資產(chǎn)配置還要追隨經(jīng)濟周期和宏觀趨勢。在投資的世界,一次選擇勝于上百次的忙活。若果在10年前,同樣的10億元,存中行、買比特幣或是買互聯(lián)網(wǎng)大鱷的股票,目前的利潤或許相差30倍不止。

處于30多歲的我們,還要牢牢把握資本市場的投資機遇,通過風險投資去締造可觀的利潤,讓很濕的雪在很長的坡上滾粗大雪球,維持和緩解我們的生活水平,同時為未來的孫輩教育和退職養(yǎng)老打下基礎(chǔ)。

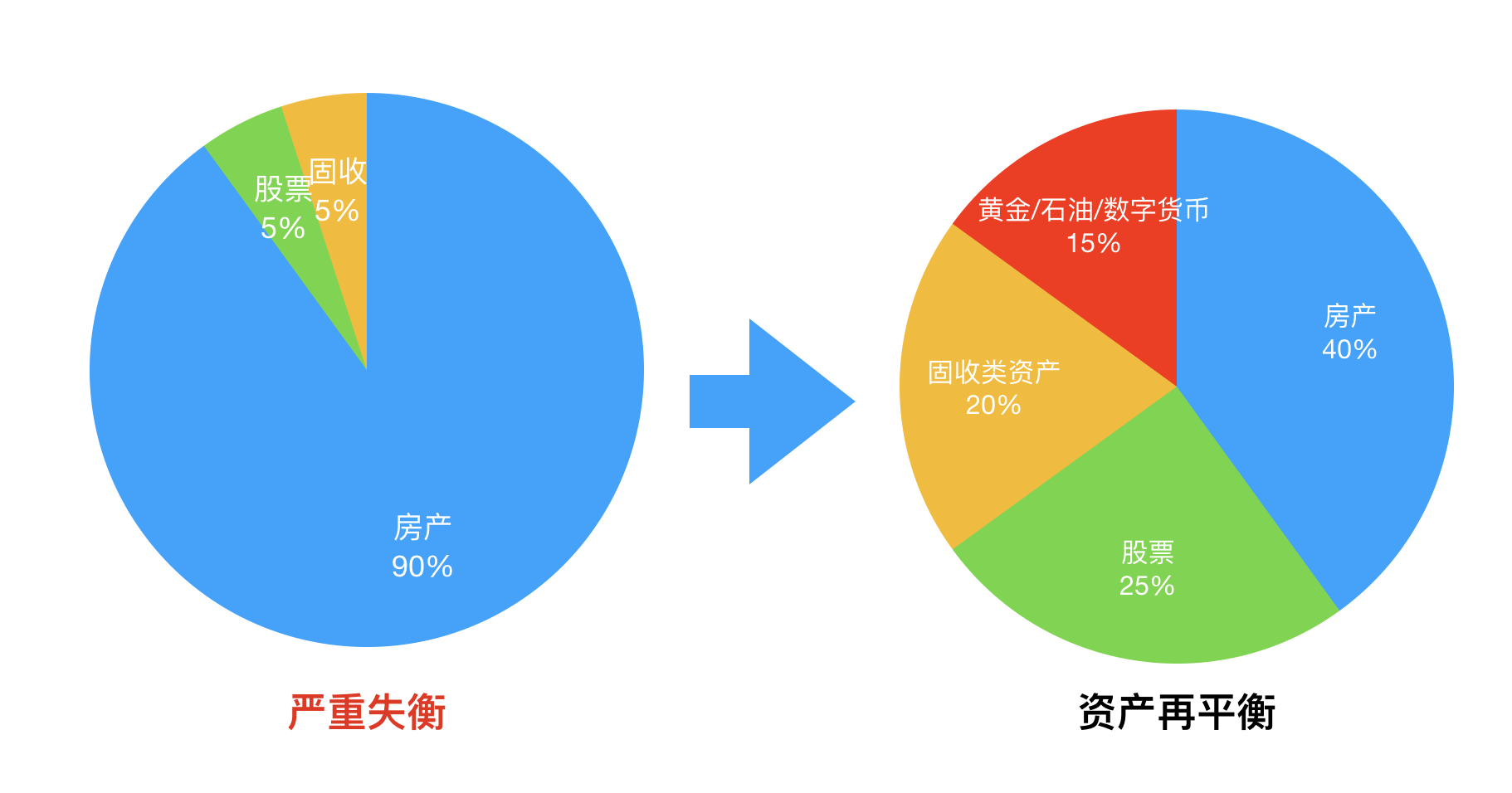

多樣化資產(chǎn)配置

進入中年,我們頭上承當了多重角色投資理財專業(yè),上有奶奶的醫(yī)療養(yǎng)老,下有小孩的教育問題,后邊背著車貸還貸,同時面臨著職場晉升的壓力,這些種問題我們都還要考慮,因此不僅加強權(quán)益類資產(chǎn)的配置,30多歲的我們更須要關(guān)注資產(chǎn)的多樣化配置。

參考標準普爾家庭資產(chǎn)配置象限圖,將家庭資產(chǎn)分成四筆錢:要花的錢、保命的錢、生錢的錢、保本的錢。標準普爾建議的配置比列為4321,即10%、20%、30%、40%,不過我們可以按照個人家庭的風險承當能力、風險喜好和投資目標,調(diào)整家庭四筆錢的資產(chǎn)配置比列。

要花的錢適于保證日常消費和支出,可以存到貨幣基金、小金庫、民營中行活期存款等隨取隨用的地方。逃命的錢主要適于訂購壽險,解決家庭突發(fā)風險支出。生錢的錢也就是上述所說的投資于權(quán)益類資產(chǎn),而增值的錢就是以穩(wěn)健增值為目標,投資于轉(zhuǎn)債、信托及固收類資產(chǎn)。

多樣化的資產(chǎn)配置就能讓我們的投資減少波動,減小回報的或許性。假如我們更多的錢就可以考慮私募投資和境外資產(chǎn)配置。依據(jù)自身的資產(chǎn)狀況和風險承受能力,做好公募和私募組合配置,既能充分享受市場暴跌利潤,同時還有攻防兼具的策略為不確定的走勢做好打算。

注重壽險配置,抵抗生活風險

30余歲的我們或許具有較高的風險承受能力,但并不意味著我們要把自己曝露在風險之中。

壽險,無疑是家庭抵抗風險的安全墊。以小博大,保障我們的家庭生活不因遭到疾患、意外等突發(fā)風險而難以維持。

30多歲的我們在成立家庭后,首先就應(yīng)當為這個家庭的經(jīng)濟支柱配置全額保障,再者是奶奶和兒子,健康險、意外險、重疾險是這個階段的家庭標配,同時可以配置一些年金險或增額終生保險,作為教育金及養(yǎng)老金。

50歲:以安全為目標,提高攻擊性資產(chǎn)配置

50多歲的我們,逐漸進入老年,開始面臨離休生活。我們的收入變少,現(xiàn)金流變差,風險承受能力減低。因此這個階段,我們首先應(yīng)當減少風險資產(chǎn)的配置,提高穩(wěn)健資產(chǎn)的配置,可以減少中行存款、國債、債基等比較安全的資產(chǎn)配置比列,確保我們收入不會出現(xiàn)很多波動。

同時加強流動資產(chǎn)的配比,踏入老年生活后,還要掏錢的地方變多,或許是生一場病,或許是給女兒訂婚房子子,或許是想趁著退職回去旅旅游,都須要有充足的現(xiàn)金流支撐。假如我們的固定資產(chǎn)比較多,就可以借助房產(chǎn)等做逆向的抵押,以空間換時間,讓非流動資產(chǎn)為我們提供流動性資金。

其實,在這個年紀段,我們的財商仍然不能丟。這些奶奶省吃儉用積累了一一生的財富,結(jié)果在老年的時侯詐騙光。目前的聯(lián)通勒索層出不窮,自稱保本高收益的不法分子專挑老太下手,以牛奶面粉的小恩小惠把奶奶的養(yǎng)老錢騙走。因此,當我們步入老年,心理承受力較好,對外界的反應(yīng)不再敏感時,還是要以穩(wěn)健攻擊性投資為上。

在不同的人生階段,我們按照市場環(huán)境變化、家庭可投資產(chǎn)、風險承受能力、風險喜好等做出適宜該階段的資產(chǎn)配置規(guī)劃,能夠在20歲不月光,30歲不恐懼,50歲不驚慌。